トレンド情報 2022.03.08 (UPDATE:2023.07.04)

スーパーストリーム

電子による帳簿保存については税制改正による導入要件の緩和もあり、大企業だけでなく最近は中小企業や個人事業主など規模に関係なく導入しやすくなりました。

ここでは電子帳簿保存について今までの経緯やメリット・デメリット、さらには、導入についての考え方もわかりやすく解説します。

【ホワイトペーパー】『押さえておきたい、改正電子帳簿保存法の4つのポイント』ダウンロードはこちら

また、平成16年には、会社法や商法、税法など法律で保管が義務付けられている文書について、「電子データ」での保存を認める包括的な法律である「e-文書法」が制定され、電子帳簿保存法はe-文書法の中の1つとして位置づけられています。

また、平成16年には、会社法や商法、税法など法律で保管が義務付けられている文書について、「電子データ」での保存を認める包括的な法律である「e-文書法」が制定され、電子帳簿保存法はe-文書法の中の1つとして位置づけられています。| 年度 | 改正概要 | 説明 |

| 平成10年 | 電子帳簿保存法の創設 | 電磁データの保存を認める |

| 平成17年 | スキャナ保存制度の創設 | 同年にe-文書法が施行されたため、スキャナによる保存※も認められる |

| 平成27年 | スキャナ保存制度の要件緩和 | スキャナ保存は当初3万円以上の領収書等に限られたが金額要件は廃止され、電子署名もタイムスタンプ※※のみが必要となる |

| 適正事務処理要件の追加 | スキャナ保存に際し、内部統制担保のために相互牽制や定期チェック等の要件を追加 | |

| 平成28年 | スキャナ保存制度の要件緩和 | 利用するスキャナの要件緩和、スマホの読み取り可能、小規模企業者への事務処理要件緩和 |

| 平成31年 | 電子帳簿保存法の特例追加等 | 電子帳簿承認の提出期限の特例、承認申請手続きの改正等 |

| 令和2年 | 電子帳簿保存法の要件緩和 | タイムスタンプの見直し等での利便性向上 |

※スキャナ保存制度とは、取引の相手先から受け取った「紙」の請求書等(決算関係書類を除く)について、一定の要件の下でスキャンデータによる保存が認められる制度で、電子帳簿保存法の一環です。

※※タイムスタンプとは、一定の時刻にその電子データが明らかに存在しており、かつ、その時刻以降に不正な改ざんなどがされていないことを証明するためのしくみです。

タイムスタンプについての詳しい解説は、こちらの記事でご覧いただけます。電子帳簿保存法について

令和3年度税制改正により、令和4年から次のような運用変更がありました。

なお、懸念されていた電子取引データの保存義務化については、令和4年税制改正により令和5年12月31日まで2年間の宥恕措置が設けられました。詳細は後述の「電子帳簿保存の3区分とは?」で説明します。

【ホワイトペーパー】『押さえておきたい、改正電子帳簿保存法の4つのポイント』ダウンロードはこちら

さらには、組織改正や事業見直しなどでシステムを更改する際には過去の電子データを閲覧できる環境なども必要となります。

電子帳簿保存法の対象となるものは、「国税関係帳簿書類」と呼ばれます。

わかりやすく言えば、会計に係る「帳簿」と「書類」のことです。

会計処理をしていると、さまざまな書類を作成したり、受領又は相手先に発行したりしますがそれらをまず、「帳簿」と「書類」に分けて考えます。

決算関係書類以外の会計書類には、受領したものや発行した控えが残っているものがあります。

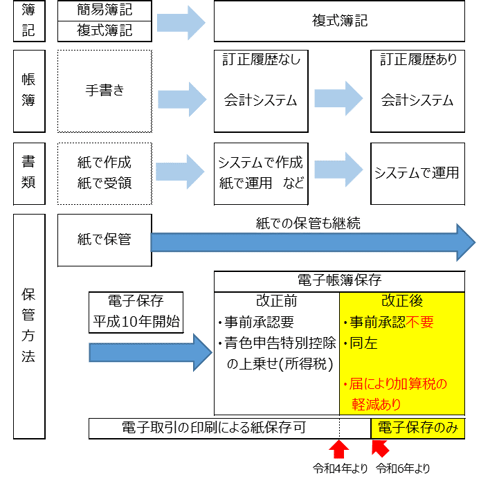

下の図1において、特例となっている部分が電子帳簿保存法により特例的に電子保存が認められている範囲です。

図1)国税関係帳簿書類の保管方法

| 国税関係帳簿書類 | 紙での保存 | 電子データで保存 | スキャナ保存 | |

| 帳簿 | 原則 | 特例 | 不可 | |

| 所得税法・法人税法等 | 電子帳簿保存法 | ー | ||

| 書類 | 受領書類 | 原則 | ー | 特例 |

| 所得税法・法人税法等 | 電子帳簿保存法 | |||

|

発行書類 |

原則 | 特例 | 特例 | |

| 所得税法・法人税法等 | 電子帳簿保存法 | 電子帳簿保存法 | ||

さらに、所得税や法人税などには保存が義務づけられていない電子取引においては、「電子データ」での保存を義務づける制度もあります。

したがって、電子帳簿保存制度とは容認する特例制度と保存義務の制度の2つから成り立っていると言えます。

【電子帳簿保存の3区分とは?】

電子帳簿保存においては、次のように「電子帳簿等保存」、「スキャナ保存」、「電子取引に係るデータ保存」の3つに区分して制度が設計されています。下の表では色付きの部分が国税関係帳簿書類です

|

区分 |

対象帳簿書類など |

保管できるデータの種類 |

||

| 電子帳簿等保存 |

|

一貫して |

|

|

|

|

||||

|

|

|

|

||

|

|

|

|

||

電子取引に係る電子データ保存義務化については先述したように2年間の宥恕措置を設けることになりました。

例えば、電子メールに添付された請求書をプリントアウトして紙で保存する運用をデータによって保存する運用への変更が必要でした。しかし、実際は変更への対応が十分ではなく、中小企業などでは、改正そのものについての認知も低い状況にありました。

そこで準備期間を設け、令和6年1月1日から電子取引については、電子データで保管することが義務付けられることになりました。したがって、現在、電子取引データを印刷して紙で保管している場合には2年の間に運用方法を再考する必要があります。

なお、電子データを保管する媒体は問わないとされていますので、ハードディスク、DVD、磁気テープ、クラウドサービス等で自社にあったもので問題ありません。

参考:国税庁 電子帳簿保存法一問一答(令和4年1月1日以降) 問2~4参照 0021006-031_01.pdf

【電子帳簿保存法を導入する方法とは?】

令和4年1月以降の電子帳簿保存方法の導入の際の留意点についてまとめておきましょう。

紙の保存とは異なり電子データでの保存は改ざんなどのリスクがあります。以前の要件が緩和された反面、課税上の問題行為を防止するための要件も加えられています。

1)適用範囲の検討

電子帳簿保存を導入する際には、企業の規模やデータの保管状況にあわせて適用範囲を検討します。

すなわち、「電子データ保存」と「スキャナ保存」を分けて考えます。

分けて考えるのは、それぞれによって適用要件が異なっているからです。

手書きの帳簿は電磁的記録等による保存等は認められないので、業務を洗い出す作業が必要となることもあるでしょう。

そもそも「帳簿」とは、「書類」と異なって順次できるものであり、会計期間の途中から電子データで保存することができません。したがって、導入を会計帳簿に合わせるか、それともまずは書類のみで「スキャナ保存」からスタートさせるかなどの検討は必要です。

2)優良な電子帳簿とするかどうか

令和4年からは、電子帳簿保存をするために税務署への申請をする「事前承認制度」はなくなりました。

しかし、一定の要件を満たす電子帳簿(優良な電子帳簿)とする届出をすることで、過少申告加算税の軽減措置や所得税の青色申告特別控除(65万円)の適用を受けることができるようになりました。

次の要件が優良な電子帳簿の要件となります。

要するに、改正前の要件と同等のレベルの保管に設けられたインセンティブ措置であると言えます。

国税庁:優良な電子帳簿の要件チェックシート

https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/pdf/0021011-060_03.pdf

【電子帳簿保存の実態と電子帳簿の進め方】

今後の電子帳簿保存について、どのように考えて進めていくべきでしょうか?

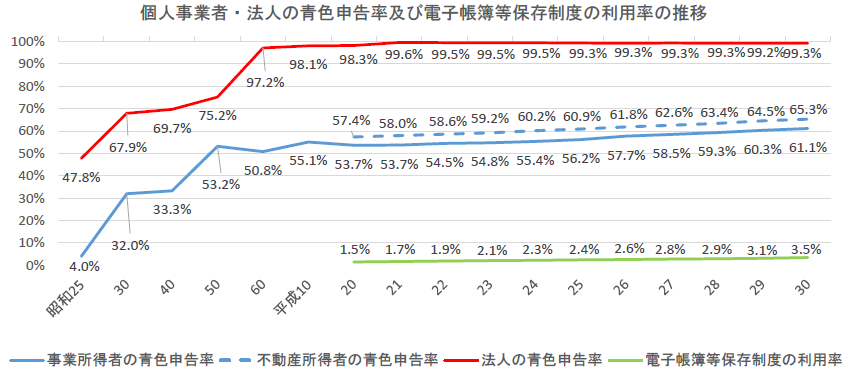

下のグラフは青色申告率と電子帳簿保存制度の利用率とを比べたものです。

【ホワイトペーパー】『押さえておきたい、改正電子帳簿保存法の4つのポイント』ダウンロードはこちら

ここで、電子帳簿保存の3区分のうち「電子取引」についての保存要件を確認しておきましょう。

電子帳簿保存3区分のうち、電子帳簿等保存とスキャナ保存を実施するかどうかついては、その会社の「任意」となります。

これに対し、電子取引おける電子データの保存については、事業規模の大小を問わず、「すべての会社や個人事業主」が対象となります。

電子帳簿保存法7条では、「所得税及び法人税に係る保存義務者は、電子取引を行った場合には、財務省令で定めるところにより、その電子取引の取引情報に係る電磁的記録を保存しなければならない」としています。

したがって、せっかく電子取引を保存していると思っていたのに保存要件に適っていなかった…とならないようにしなければなりません。

参考:電子帳簿保存法 |e-GOV

電子帳簿保存法第7条で委ねられた財務省令に、「電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律施行規則(電子帳簿保存法規則)」第2条があります。ここで電子帳簿保存時の要件について触れており、電子取引の情報について電子データで保存する場合には、つまるところ、次の二点の確保を必要としています。

【真実性の確保】

真実性の確保とは、保存された電子データが改ざんされていないことを明らかにすることです。

そして、この真実性を明らかにするために、次のいずれかの措置を行うこととされています。

① タイムスタンプが付された後の電子データの授受をする。

② 業務処理後、速やかにタイムスタンプを付す。

③ データの訂正削除を行った場合に、その履歴が残るシステム

または訂正削除ができないシステムを利用して、授受・保存を行う。

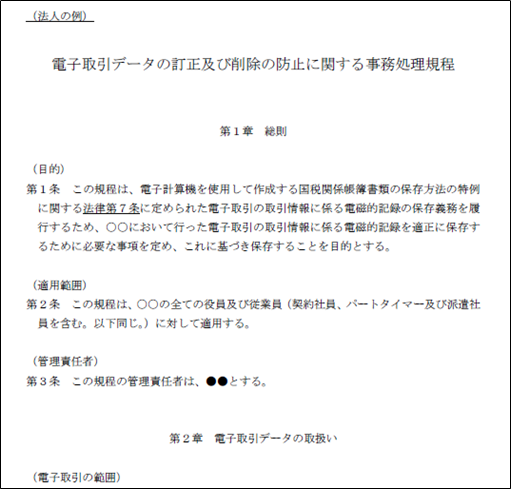

④ 訂正削除防止に関する事務処理規程の備付けをする。

これらのうち、多くの中小企業において最も現実的な方法は④の「事務処理規程の作成」です。

国税庁のHPにはこの事務処理規程のサンプルが掲載されています。それぞれの会社の業務の形に合わせて規定を整備・運用することで、新たなコストを生まずに真実性を確保することが可能です。

参考:国税庁 電子取引データの訂正及び削除の防止に関する事務処理規程サンプル

【可視性の確保】

可視性の確保とは、保存された電子データを検索・表示できるようにすることです。税務調査などにおいて、その電子データがすぐに探せて、示すことができるかということを指しています。

検索・表示できるようにするためには、次の3点が必要とされます。

①についてはほぼ通常の運用であれば問題はないでしょう。

②のマニュアルについても、使用するプログラム(システム)にヘルプ機能を利用したり、自作で対応したりするのは可能かと思います。

③については、検索要件に対応したシステムの導入が必要となってくるのですが、②や③には次の緩和措置があります。

下記は税務調査におけるポイントです。

参考:国税庁 電子帳簿保存法パンフレット(電子取引の項目ご参照)

令和5年度の税制改正において、電子取引についても要件が見直されます。次の2点を確認しましょう。

①新たな猶予措置の創設

相当の理由のある事業者は、調査などにおいて、出力書面の提示やダウンロードの求めに応じることができる場合には検索要件なしでのデータ保存が可能となる。

※「相当の理由」については、あまり厳しいものではないと推測されます。

②検索要件のすべてが不要となる事業者の範囲を拡大

税務調査において電子データのダウンロードができれば、すべての検索要件を不要とするのは、売上5,000万円以下の事業者とする。ただし、宥恕措置とされていた電子取引データの書面出力については、令和5年12月31日で廃止されます。したがって、改正後は売上高が5,000万円以下の会社では、まずは「訂正削除防止に関する事務処理規程」を整備した上で、電子取引による電子データを規定に沿った形で格納できていれば、電子データの保存要件は満たすことになります。

これら「令和5年度税制改正」については、下記の記事をご参照ください。

インボイス制度、電子帳簿保存法に係る令和5年税制改正大綱のポイントを解説

電子帳簿保存法に対応するにあたり、質問が多いものについて取り上げてみました。ここでも、特に電子取引について重点的に見ていきます。

Q1.JIMA認証と電子帳簿保存法はどう関係しますか?

A1.JIIMA認証とは、電子帳簿保存法に対応したシステムやソフトを認証する制度です。

公益社団法人日本文書情報マネジメント協会を略して、JIIMA(Japan Image and Information Management Association)といいます。

新たに会計や販売管理などのシステムを導入する場合、その説明書等で電子帳簿保存法の要件を満たしているか確認する必要がありますが、JIIMAでは市販のシステムを対象に、電子帳簿保存法における要件適合性の確認をし、要件に適合するものを認証しています。したがって、JIIMA認証を受けたシステムを導入し、システムに沿った運用をすることで、要件についてはクリアできると言えます。

JIIMA認証に対応するシステムを利用することで電子データの保存におけるリスク回避だけでなく、さらなる業務効率化につながるでしょう。

参考:JIIMAホームページ

詳細解説:5種類のJIIMA認証をわかりやすく解説、電子帳簿保存法対応ソフトとの関係も紹介

Q2.電子帳簿保存法はいつまでに対応する必要がありますか?

A2.電子取引については事業規模の大小を問わず、「すべての会社や個人事業主が対象」となりますので、書面の保存が認められるのは令和5年12月31日までです。

扱う電子データの量や売上高によって異なりますが、令和6年1月1日からはそれぞれの会社が対応すべき「真実性」と「可視性」の要件を満たしていなければなりません。

Q3.インターネットバンキングを利用した振込は電子取引になりますか?

A3.インターネット上で振込処理をした場合も、その取引の内容について正本が後日郵送されるなどがない限りは電子取引になります。

金融機関の窓口で振り込みを行ったときに受領する書面(取引年月日、金額、振込先名称など)と同様の内容が記載された電子データをダウンロードするか、PDFファイルを作成して保存します。

Q4. 利用しているメールソフトでは取引先から受領した電子データについて検索することができません。その場合、メールの内容をPDF等に変換し、検索機能等を備えた上で保存する方法も認められますか。

A4. 受領したメールに含まれる情報が失われないのであれば、メール内容をPDF等に変換したものを保存することとしても差し支えありません。

Q5.電子データの検索要件を満たさないため、ダウンロードの求めに応じようにしておく場合、電子データの提出について、提出する際のデータの形式や並び順については決まりがありますか。

A5. 税務調査において税務職員が確認できる状態であれば、電子データの形式やその並び順は問いません。

Q6. 業務が忙しく、電子取引に係る電子データ保存への対応が間に合いそうにありませんが、どのような対応をすればいいでしょうか。

A6. 令和5年12月31日までの電子取引については、電子データを書面に出力して保存しても問題はありません。ただし、令和6年1月1日以後に行う電子取引については要件に従った電子データの保存が必要です。

【ホワイトペーパー】『押さえておきたい、改正電子帳簿保存法の4つのポイント』ダウンロードはこちら

電子帳簿保存については令和4年からの運用、令和6年からの電子データ保存だけでなく、消費税におけるインボイス制度導入なども控えており、データとして請求書を発行する「電子インボイス」などについても検討しなければなりません。

クラウド会計などの利用で経理そのものが自動化される傾向にあるため、担当者にあっては電子データの取り扱いやセキュリティへの対応へと業務内容も変化していくでしょうね。

電子帳簿保存法の中で、すべての会社や個人事業主に関係する「電子取引データの保存」については、紙の出力による保存は令和5年12月31日までです。保存した電子データについては、紙の書類と同じく基本的に法人、個人とも7年間保存となっています。

7年間には、パソコンやサーバが変わったり、事務所の片づけ具合も変わったりすることがあるかもしれません。したがって、データの保管だけであれば、契約を結んでインターネット上にデータを保管すること(クラウドストレージ)が現実的です。クラウドはオンライン時しか利用できず、IDやパスワードなどの取扱いに気をつけなければなりませんが、データ保管は専門業者に任せるのが近道かと思います。

【税理士プロフィール】

税理士・CFP・認定経営革新等支援機関

岡 和恵

大学卒業後、2年間の教職を経て専業主婦に。システム会社に転職。

システム開発部門と経理部門を経験する中で税理士やフィナンシャルプランナー資格を取得。

2019年より税理士事務所を開業し、税務や会計に関するライティング業務も開始。

図や表などを多用したわかりやすい執筆を心掛けています。

電子帳簿保存法は、近年で大きな税務改正の1つです。

特に中小企業ではその内容が周知されておらず、対応が後手後手に回るケースも多く見られます。

しかし、IT化の流れは避けて通ることはできず、今後もこの流れは加速していくものと考えられるでしょう。一方で、ITに強い会計・税務の人材がより重宝さるようになるとも考えられます。宥恕期間が設けられたの機に、ITに関する積極的な情報収集をされてはいかがでしょうか。

公認会計士プロフィール

藤沼 寛夫

公認会計士・税理士

2014年:EY新日本監査法人

2018年:東京共同会計事務所

2019年:藤沼公認会計士事務所 開業

2020年:アカウントエージェント株式会社 設立

アカウントエージェント株式会社:https://a-agent.co.jp

SuperStream製品についてご覧になりたい方は以下よりご確認ください。

※会計ソリューション案内はこちらより