税務会計業務のポイント

アクタス税理士法人

平成21年3月27日、平成21年度税制改正関連法案は衆議院本会議において与党など出席議員の3分の2以上の賛成多数で再可決され、成立致しました。この平成21年度税制改正では、これまで一定の場合を除き適用が停止されてきた欠損金の繰戻し還付制度が、中小法人等に限り復活することとなりました。繰戻し還付制度は、資金繰り改善策の一つとして検討することが出来ます。

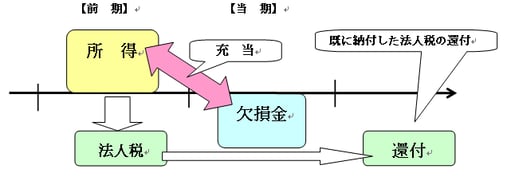

繰戻し還付制度は、各事業年度において生じた欠損金額を、その事業年度開始の日前1年以内に開始した事業年度に繰戻すことにより、すでに納付した税金の還付を受ける制度です。すなわち、前期に所得が発生して法人税を納税している場合で、当期に残念ながら欠損金が生じてしまった時、この当期の欠損金を前期の所得に充当して、前期納税した法人税を還付してもらう制度です。

当期において生じた欠損金については、これまでも青色欠損金の繰越控除制度により、翌期以降に生じた所得への充当が認められてきました。これに対して、繰戻し還付制度は過去に生じた所得への充当により、すでに納付した税金の還付を受ける制度になります。繰戻し還付制度の復活により、青色欠損金の繰越控除と比較検討を行った上で、いずれか有利な方を選択することが可能となります。

| 適用対象法人 | 中小法人等(各事業年度終了時の資本金が1億円以下の普通法人等) |

| 適用事業年度 | 平成21年2月1日以後に終了する各事業年度 |

Q.3月決算である当社(資本金は1億円、1年決算法人)は、これまで順調に黒字を続けてきましたが、当期平成21年3月期において欠損が生じてしまいました。 繰戻し還付の適用を考えていますが、適用を受けることができるでしょうか?

適用を受けた場合の還付額はいくらになりますか?

前期:還付所得事業年度

所得金額:100,000,000円、納付法人税額:29,360,000円

当期:欠損事業年度????

欠損金額:80,000,000円

期末資本金額が1億円以下であり、平成21年2月1日以後終了事業年度に該当するため、下記の要件を満たすことで、還付を受けることができます。

適用要件

還付請求金額は、以下の方法により計算します。還付額は、23,488千円になります。

Q.欠損金が生じてしまった場合に、繰戻し還付制度と繰越し控除制度のどちらを選択すべきか、判断するうえでのポイントはありますか。 また、地方税の取り扱いについて教えてください

選択に当たっては、下記の観点から総合的に判断することが必要であると考えられます。

地方税については、繰戻し還付の適用はありません。法人税において還付請求を行った場合でも、住民税及び事業税については、欠損金を繰越した場合と同様に翌期以降の計算を行うことになります。

アクタス税理士法人

東京と大阪を中心に計4拠点をもつアクタスグループの一員。 アクタス社会保険労務士法人、アクタスHRコンサルティング、アクタスITソリューションズと連携し、 中小ベンチャー企業から上場企業まで、顧客のニーズに合わせて、税務会計、人事労務、システム導入支援の各サービスを提供しています。