税務会計業務のポイント

アクタス税理士法人

多くの法人が今月末に決算を迎えることになりますが、今決算は、税効果会計における税率を確認しておく必要があります。

昨年11月末に成立した税制改正で、来月4月1日以後に開始する事業年度から法人税率の引下げが行われます。これにより、今決算からは税効果会計の法定実効税率が変わることになるのです。

税率の変更は、3年間の復興特別法人税の税率も加味して検討していくことになります。

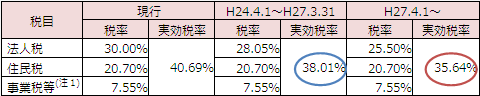

東京都に本店を置く資本金1億円超の3月決算法人であれば、下記のようになります。

(注1)

事業税等は、段階税率を加味しない所得割の最高税率に地方法人特別税の税率を考慮した税率

東京都:3.26%(所得割)+ 2.9%×148%(地方法人特別税)= 7.55%と計算

(注2)

住民税も、段階税率を加味しない最高税率で計算

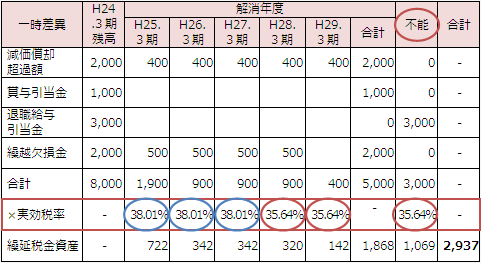

将来減算一時差異については、スケジューリングの可否により、次のように取り扱うことになります。

スケジューリングを一覧にしていくと下記のようになります。

決算作業の事前段階で税効果の税率を確認し、決算作業中にあわてることがないようにしておきたいところです。

(アクタス税理士法人)

アクタス税理士法人

東京と大阪を中心に計4拠点をもつアクタスグループの一員。 アクタス社会保険労務士法人、アクタスHRコンサルティング、アクタスITソリューションズと連携し、 中小ベンチャー企業から上場企業まで、顧客のニーズに合わせて、税務会計、人事労務、システム導入支援の各サービスを提供しています。