トレンド情報 2022.12.07 (UPDATE:2023.11.16)

スーパーストリーム

令和5年10月より、消費税のインボイス制度(適格請求書等保存方式)が開始されます。インボイス制度の具体的なスケジュールや制度が始まる前の準備事項として、どのような対応があるのでしょうか?

この記事では、経過措置を含めたインボイス制度の具体的なスケジュールと、そのために今から取り組んでおくべきことなどをわかりやすく解説します。

※当記事では、適格請求書発行事業者を「インボイス発行事業者」と記載します。

インボイス(適格請求書)は、「売手が買い手に対して正確な消費税率や消費税額を伝える手段」です。

つまり、その書類が請求書・納品書・レシートであるかを問わず、「正しい税率と税額」を伝えるための手段となります。

インボイス制度は令和5年10月1日の取引から開始されますので、原則として10月1日以降の取引で消費税が発生するものについては、インボイスを用いて運用します。

そこで今、インボイスの取扱いをめぐる準備が求められているわけです。

インボイス制度の概要やメリット・デメリットにつきましては、以下の記事をご参照ください。

【インボイス制度の概要、導入によるメリット・デメリットと対応方法をわかりやすく解説】

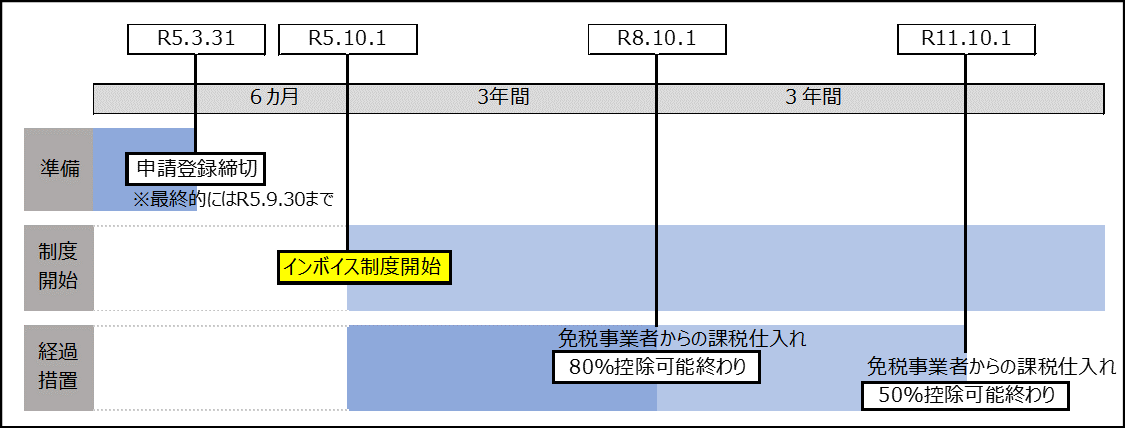

インボイス制度に関する対応については、次の3つのスケジュールを押さえておきましょう。

①インボイス発行事業者の登録期間

②インボイス発行開始時期

③インボイス制度の経過措置期間

インボイスを交付できるインボイス発行事業者となるには「登録申請手続き」が必要で、かつ「課税事業者」でなければ登録を受けることはできません。

免税事業者だけでなく、消費税の課税事業者であっても登録申請は必要です。

インボイス制度の開始から発行事業者となるためには、登録申請は原則として令和5年3月31日までに行う必要があります。

ただし、令和5年3月31日までに登録申請できなかったことについて困難な事情がある場合には、令和5年9月30日までの間に登録申請書にその困難な事情を記載して申請すれば、令和5年10月1日に登録を受けたとみなされます。

※困難な事情の度合いは問われない

なお、登録の取り消し届出書については、令和5年10月1日以降に提出することができます。

令和5年10月1日からインボイス制度の運用が開始されますが、原則として、売上税額から仕入税額を控除して消費税額を計算することには変わりありません。

ただし、次の2点は確認しておきましょう。

① 支払った消費税の全額が「仕入税額控除できるもの」と「そうでないもの」を分ける必要があります。

→会計システムのインボイス対応に沿って、自社の入力ルールを決めておきましょう。

② 売手としてインボイスを発行した場合の控えを保存しておく必要があります。

→インボイスの保存方法を決めておきましょう。

なお、上記①②とも電子取引で行った場合には、令和6年1月以降は電子で保存する必要があります。

この点は電子帳簿保存法への対応も決めておかなければなりません。

また、消費税額の計算については、売上税額・仕入税額ともインボイスに記載の消費税額を足して積上げていく「積上げ計算」が認められるようになりますので、自社の対応方法をあらかじめ決めておきましょう。

さらに、課税売上高が5,000万円以下の企業に限られますが、簡易課税制度により、仕入税額控除を簡素化する選択肢もあります。

参考:国税庁 適格請求書等保存方式の下での税額計算

続いて押さえておきたいのが、3つ目の経過措置期間です。

インボイス制度では、インボイス発行事業者以外からの課税仕入れについては、原則として仕入税額控除の対象とはなりません。

ただし、インボイス制度開始以後6年間は、インボイス発行事業者以外の者からの課税仕入れも一定割合だけ、仕入税額控除が可能となります。これは次のように段階的に期間が区切られています。

①令和5年10月1日から令和8年9月30日まで

→免税業者からの課税仕入れにつき、80%控除が可能

②令和8年10月1日から令和11年9月30日まで

→免税業者からの課税仕入れにつき、50%控除が可能

この経過措置の対象となる取引があった場合の取扱いについては、どのように分別するか、各種システムへの入力ルールをどうするかなど、事前に確認しておきましょう。

インボイス制度の経過措置についての詳細は、以下の記事をご参照ください。

【令和4年4月改訂版】インボイス制度Q&Aのチェックポイントをわかりやすく解説

以上をふまえ、インボイス制度開始前後のタイムテーブルを描くと次のようになります。

この図で見るとあまり複雑な印象を受けませんが、インボイス開始前において準備すべき事項は多いと言えます。

ポイントとして、インボイスの登録によって次の4つの義務が生じることを確認しておきましょう。

①課税事業者である相手方の求めに応じ、インボイス(適格請求書)を発行する義務

②返品や値引き等があった場合に、相手方に適格返還請求書を発行する義務

③交付したインボイスに誤りがあった場合に、相手方に修正した適格請求書を発行する義務

④上記①から③までの書類(または電子データ)を保存する義務

上記をふまえ、インボイス制度の開始後に起こりうることを想定し、自社で起こりがちなパターンを洗い出しておきましょう。

インボイス発行事業者の登録申請締め切り後、制度開始までには半年しかないため、準備にできるだけ早めに着手する必要があります。

システム以外の準備として、取引先のインボイス対応状況をある程度把握しておくことも重要です。

特に免税事業者である仕入先がインボイスに対応するかどうかは、作業の流れにも影響するため確認しておきたいところです。自社の登録番号を仕入先に知らせ、相手方の状況を伺うのも一つの方法でしょう。

契約書により口座振替などで支払う家賃の場合などで、インボイスの一部を契約書に加えたものと通帳の写しを利用するケースでは、相手先との交渉が必要なものもあります。

他にも、受領したインボイスの登録番号についての確認方法も社内ルールを決めておくとよいでしょう。

インボイス制度には従業員に周知しておくべき内容もあります。

例えば、3万円以下の公共交通機関による旅客の運送については、インボイスの交付は免除されていますが、そのようなケースの判定も慌てずにできるようにしておきましょう。

加えて、インボイス制度開始が令和5年10月1日であるため、期の途中での制度導入となる会社が多いと思います。

そして、電子帳簿保存法における電子取引の電子データ保存義務化は令和6年1月1日開始(令和5年12月31日に猶予期間終了)となっており、インボイス制度開始と近いスケジュールなので、合わせて対応するのが無難と言えます。

電子帳簿保存法については、以下の記事で詳しく解説しています。

電子帳簿保存法とは?導入の方法やメリット・デメリット、保存方法をわかりやすく解説

ひと口に会計システムと言っても、受発注システム、販売管理システム、請求書発行システム等、消費税に関連するシステムは多々あります。そして、業態に合わせてシステムを組み合わせて利用していることもよく見受けられます。

例えば、インボイスは請求書のみではないケースもあります。

販売管理システムから出力される納品書と、請求書発行システムから出力される請求書を合わせてインボイスとする場合には、それぞれ出力される書式に問題はないかを確認しておきましょう。

社内で混乱を招かないように、入力方法や出力方法、訂正などについて使いやすい運用マニュアルを準備しておくことをおすすめします。

また、現システム内にあるデータをもとに、どのようなパターンが起こりがちなのかを調査し、会計システムのインボイス対応がそれらのパターンを網羅しているかどうかもチェックしておきましょう。

インボイス制度を機に新たなシステム導入をするのも一案です。

例えば、会計ソリューションの「SuperStream-NX」は、それぞれのモジュールがインボイス制度に対応します。

システムの中でインボイス制度に必要とされる事項を網羅しているため、インボイス対応に不安がある場合には使いやすいシステムです。

「SuperStream-NX」のインボイス制度の対応内容や対応スケジュールについては、以下のページでご確認いただけます。

SuperStream-NXのインボイス制度への対応について

税制改正だけでなく、電子帳簿保存法などの要請や社内ルールとの兼ね合いの中で新たな運用を模索するわけですが、最初からすべてのことを想定することはできません。頻度の低いことについては後回しになるのが自然ですし、一部手動で対応することもあってよいかと思います。

今後のことを考えるとインボイスを電子化した「電子インボイス」にする選択肢もありますが、限られたメンバー、予算、期間であることなどを考え、優先順位をつけて対応すべきでしょう。社内メンバーが変更についての主要部分を共有するところから始め、まずはインボイス開始後の最初の消費税申告を目標とし、信頼できるしくみを作り上げていきましょう。

【税理士プロフィール】

税理士・CFP・認定経営革新等支援機関

岡 和恵

大学卒業後、2年間の教職を経て専業主婦に。システム会社に転職。

システム開発部門と経理部門を経験する中で税理士やフィナンシャルプランナー資格を取得。

2019年より税理士事務所を開業し、税務や会計に関するライティング業務も開始。

図や表などを多用したわかりやすい執筆を心掛けています。

SuperStream製品についてご覧になりたい方は以下よりご確認ください。

※人給ソリューション案内はこちら

※会計ソリューション案内はこちら